DeFi“钱从哪来”?一个大多数人都没搞清楚的问题

DeFi起步于2018年,蛰伏一年之后在2019年崭露头角,成为公认的DeFi元年。随后,链上流动性的急剧增长让2020年成为DeFi Summer ,自此DeFi 开启爆发式增长。但进入这一轮熊市,DeFi迎来重大收缩期。

但不管怎样,DeFi作为价值互联网的重要根基,随着行业的发展,其未来都无可限量。

那么,当你在参与DeFi的时候,有没有考虑过你的收入是怎么来的?除了纯旁氏之外,DeFi有没有真实的收入来源?今天白话就来带大家了解一下DeFi 真实的收入来源:“钱从哪里来?”

DEX / AMM 如何工作?

什么是流动性提供者?关于无常损失/工具

Uniswap、Sushiswap、TerraSwap 等去CEX被称为自动做市商 (AMM:Automated Market Maker)。传统的订单交换(想想纽约证券交易所)会将买单与卖单匹配以促进交易。而DEX 的工作方式有一点不同。在DEX 上,通常有两种类型的参与者:交易者和流动性提供者。流动性提供者提供等价值的两种资产。(例如,$ETH和$USDC)。提供的这种“流动性”允许交易者在两种资产之间自由、自动地交易。最常见的 DEX 类型使用“恒积”AMM。这些背后的基本公式是:token_a_balance * token_b_balance = k,其中 k 是某个常数。它的工作原理是这样的:假设你提供了 500 美元的$ETH和 500 美元的$USDC。现在有人用 50 美元的 USDC 购买了 50 美元的 ETH。该池现在将拥有 450 美元的 ETH 和 550 美元的 USDC。所以矿池会自动调整 ETH-USDC 对的价格,使得再次出现$500-$500。

这是一个简化的解释,但挂牌价格是由 AMM 自动调整。只要矿池中有足够的流动性,这种价格调整可以忽略不计,滑点也不多。如果池子太小或交易量太大,就会出现“滑点”。这意味着你的交易的有效价格更差,因为价格是由你的交易本身推高的。现在,你可能知道 DEX 上的价格为什么会偏离CEX上的价格,因为它会自动调整。是的,它可以——但这通常只会持续很短的时间,直到套利者进来并从差价中获利。例如:假设$ETH - $USDC对在 UniSwap 上的交易价格为 3800 美元,但在Coinbase上的交易价格为 4000 美元,你可以在 UniSwap 上买入并在 Coinbase 上卖出。这最终将导致 DEX 和 CEX 的价格趋同。

当然AMM也有一些优点:

>为市场增加流动性的简单方法

>特别适用于新项目

>无需等待交易对手方进行交易

>去中心化 + 自动执行合约 = 没有中间商

>可以插入智能合约其他协议

AMM 的缺点是 :

>如果池规模小,滑点高

>智能合约利用风险

>链上交易会增加网络拥塞(UniSwap 是$ETH上最大的耗油量之一)

>存在无常损失的风险(无常损失,是指在自动化做市(AMM)的运作环境下,流动性提供者(Liquidity Provider)向资⾦池提供流动性时,因市场价格波动⽽产⽣的 暂时性损失 。无常损失是由于价格背离引起的,当价格回归后,无常损失会被逐渐抹平。)

关于无常损失计算可以去网站:https://dailydefi.org/tools/impermanent-loss-calculator/ 查看。

关于流动资金池 APR 的真相

为什么有时候你并没有真正获得被鼓吹的高 APR?

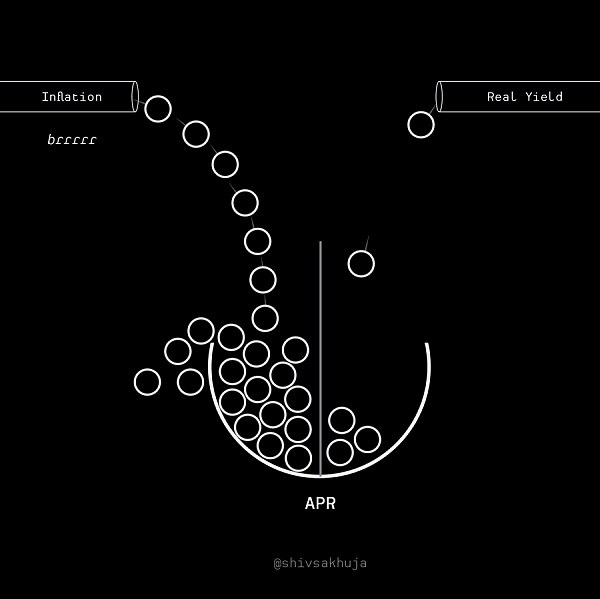

农场在显示 APR 数字的方式上可能会产生很大的误导。事实是,当你耕作时实际获得的 APR 远低于官方显示的 APR。那么为什么广告上的的 APR 如此之高呢?这里有哪些常见的陷阱/诡计?这里请先了解一些流动性提供者通常是如何获得奖励的。流动性提供者以 2 种形式获得奖励:

交易费

农场激励

大多数时候,大部分 APR 来自农场激励,而不是交易费。

让我们了解 APR 数字是如何计算的。大多数DeFi收益农场每天将为每个池支付固定数量的Token(排放)。这些是新的Token,它们被打印出来并按比例分配给持有 LPToken的农民。

看个例子。Farm X平台 为了激励$ETH / $BTC池的流动性提供者,承诺每天奖励 1,000 个 X平台的 X 的 LP。假设池中有 100,000 美元的流动性,而你提供 1,000 美元的流动性。你现在拥有池的 1%。

所以你收到 的1% 的奖励(每天 10 个 X平台的 X)。目前,1 个 X平台 X = 1 美元,也就是说你每天收到 10 美元。按年计算,这将是 365% 的年利率。这意味着你应该每年赚 3,650 美元,但事实是,这种好事并不存在。

实际 APR 取决于:

每天发行多少农场Token

发行农场Token的价格

矿池中有多少美元 (TVL)

矿池产生多少美元的交易费

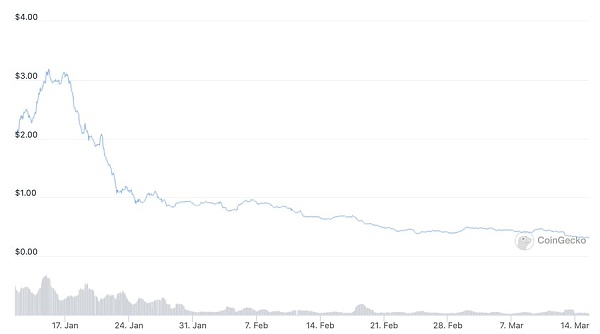

这就是为什么你实际上不会获得 365% 的年利率,因为:1. 排放量会随着时间的推移而减少:农场往往会更早地激励池。2. X平台的价格会随着时间的推移而下降:大多数农场Token没有实用性,并且不断地抛售。

示例图表

如果它是一个受欢迎的农场或一段时间内的奖励很高,那么 TVL 可能会增加,从而稀释你在矿池中的份额。

显然,所有这些都有例外。一些农场设计了更巧妙的Token经济学,以防止或减少持续倾销。但即便如此,除非农场Token有一些真正的效用,否则很难阻止价格下跌。

如果通胀Token没有强劲的需求驱动力,价格必然会下跌。唯一的问题是多快。那么你能用这些信息做什么呢?

以下是一些实用的耕作技巧:1. 了解Token经济学。如果你以低廉的农场Token获得报酬,请尽可能频繁地出售掉。2.或使用自动复合器,如beefyfinance自动出售奖励。

不要被农场Token的诱人收益所束缚:大多数农场将支付更高的年利率来提供农场Token的流动性。(例如:X平台的 ETH/X)根据我的经验,APR 几乎永远不足以弥补价格下跌。

我看到一些农场做的另一件偷偷摸摸的事情是显示 7 天的平均值,而不是当前的 APR(不透明)。记得检查你在 24 小时后赚取了多少,以及它与你的预期每日收入的匹配情况。不出意外,它通常较低。

另一个鬼鬼祟祟的事情是:他们可能会宣传 APY 而不是 APR。由于费率是瞬态的,APY 数字非常具有误导性。APR 和 APY 之间的差异对于较高的数字尤其重要。每天 1% = 365% 年利率 = 3,678% 年利率。

最后,在选择池子时不要忘记无常损失 (IL)。配对 2 个相关性较低或市值差异较大的Token时要小心。

如何判断DeFi是否有实际收入

贷款方、质押者和一些其他流动性提供者从 DeFi 协议中存入他们的Token,以获得相应的百分比奖励APR(年利率,Annual Percentage Rate的缩写)。但是这些收益率和承诺的年利率真正来自哪里呢?许多项目建立在由通货膨胀Token支持的不可持续的庞氏经济学之上。识别项目是否具有真实收入来源这点很重要,因为只有可持续的收入,作为Token持有者(即 - 你)才能获得源源不断的收益。

以下是 判断DeFi是否有 实际收入的一些指标:• LP 的交易费用• 服务的交易费用• 协议费用(包括期权费/保险费等)• 借款人利息接下来就详细看看这四个指标分别值得是什么。

LP的交易费用交易者为资产交易支付的费用。这些费用归提供流动性的人(即 LP:liquidity providers的缩写)所有。

LP 通过以下方式赚取 APR:

>激励奖励(不可持续)

>交易费用(真实发生)

很多 APR 来自激励奖励部分。这些奖励是通过Token通胀获得的,并且是不可持续的。因为没有外部收入支持这些奖励。

服务交易费用

交易费用是真正的收入。

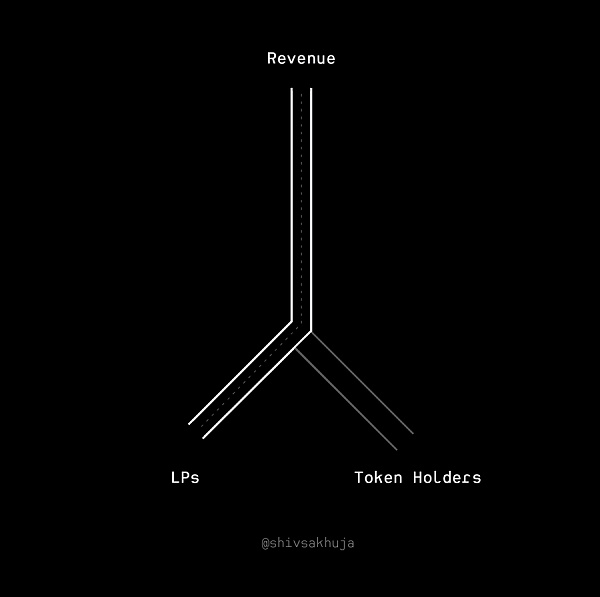

用户为 LP 提供的服务支付交易费用。X平台其他一些 DEX 收取 0.3% 的交易费。Uniswap交易费介于 0.01% 和 1% 之间。

请注意,在 Uniswap 的案例中,这些收入均不属于$UNI持有者。所有这些都分发给 LP。所以即使Uniswap已经处理了超过一万亿美元的交易量,也没有任何费用属于 UNI Token持有者。

关键要点:收入很重要,你会寻找Token的最终目的就是从这些收入中增值。例如:通过分配给持有者还是Token销毁

协议费用

协议费用这些是支付给协议以获得协议所提的供服务的费用。

示例:

>过桥费:桥将资金从一条链转移到另一条链,并向用户收取此项服务的费用。

>基金管理费:iearnfinance的 yVault 收取 20% 的绩效费和 2% 的管理费用于管理资金的服务。(与对冲基金相同)

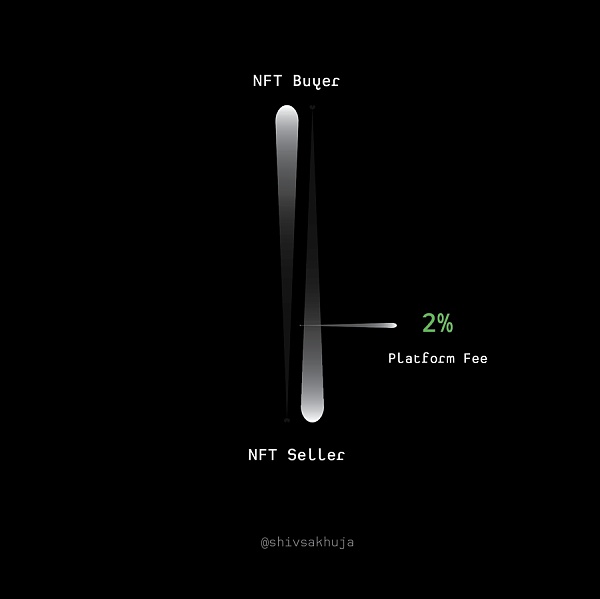

>NFT 市场的平台管理费用:例如LooksRareNFT匹配卖家和买家并促进交易。LooksRare 从每笔 NFT 销售中收取 2% 的平台费用(私人销售除外)

LooksRareNFT自今年年初推出以来,已经获得了超过 5 亿美元的收入。这是人们为平台服务支付的真金白银。

可以在tokenterminal查看相关数据

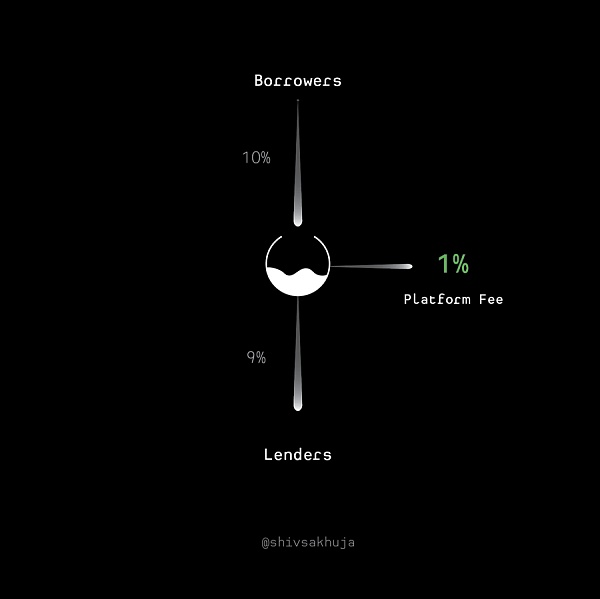

借款利息借款人的利息也是实际收入,尽管其中大部分归贷方所有。

协议保留并与Token持有者共享的实际美元 = 借款人支付的利息 - 支付给贷方的利息

反面示例

现在,让我们看一下没有真正可持续收入的协议示例。以下是 DeFi 中不可持续收益的一些来源,以及你在评估协议时可能陷入的一些常见陷阱。

关于通货膨胀率

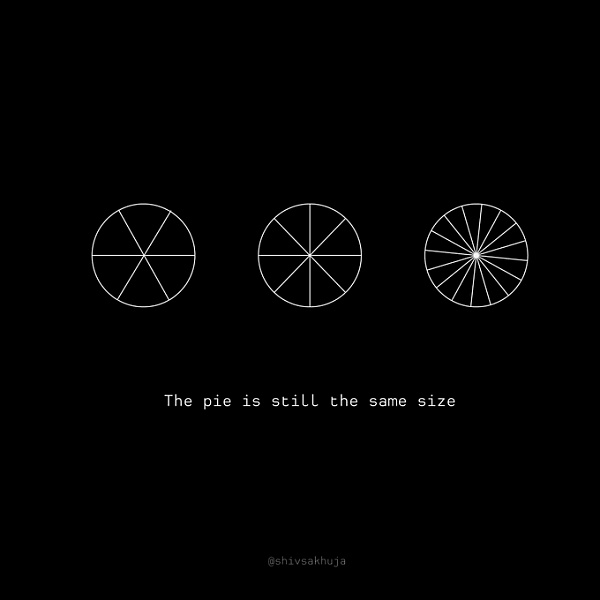

上图中哪个披萨更大?是分成6片的披萨还是10片的披萨?

两者都不是 - 它是同样的血腥披萨。只是分成更多的片。

通胀收益示例1:LP 中的激励性耕作奖励

耕作奖励只是以通货膨胀为代价印刷和分发的Token。发行的新Token奖励不是“真正的”收益。

你可以通过种植和短期倾销从它们那里赚取美元,但它们不是真正的或可持续的产量来源。如果你为通货膨胀的Token奖励而耕种,请确保你有赚取奖励的策略。

通胀收益率示例 2:通胀质押收益率前 25 个 PoS Token的平均供应通胀率约为 8%。

Staking 收益来自:

• 新Token发行(供应膨胀)

• 交易费用(实际)

了解为什么很难确定实际收入有多少?

未知费用—— 费用既可以是链下的,也可以是链上的,这使得评估现金流变得困难。收入本身并不能让你全面了解资金流向。多考虑一点,你就会发现这只是一个数字。

想象一下,试图在不知道企业开销情况下仅根据收入对企业进行估值。WeWork 每年创造了数十亿美元的收入——这听起来很棒!…但是你发现它每年花费的收入更多,这意味着这家公司每年都在亏损。

你应该搞清楚的是收入中有多少价值流向了Token。在大多数协议中,部分收入会返还给Token持有者。回到Token持有者的协议收入几乎就像支付给股票股东的股息一样。

不可持续的收入—— 一些收入来源是不可持续的。例如:Anchor 过去通过通胀奖励来补贴借款,以吸引更多借款人的需求。

利率波动—— 也许有一段时间你实际上可以通过借款获得报酬。借款人必须支付 20%,但他们还获得了 27% 作为 ANC Token的激励性奖励。

对借款人来说很好,但对 ANC Token持有者来说就不那么重要了。当这些奖励枯竭时:→借代需求暴跌↓→收入暴跌↓

还有一些其他判断标准,比如收入是否完全依赖于新的Token购买者;如果协议在没有奖励Token的情况下是否可以正常运行等

小结

总体而言熊市对于DeFi来说也是好事,是其走向成熟的催化剂,能够让真正有价值的东西存留下来。

不过对于之前的DeFi投资,你踩过哪些坑呢?欢迎评论区互动交流~

- DeFi

Say Something

All Comments

Be the first to comment.