比特币正在“美股化”?市场将会呈现出什么形态?

在2021年的最后几天里,比特币开始逐渐的走出下跌阴影,并在昨日成功站上50,000美元的心理关口,在比特币的带领下,整个加密市场都有所回暖,这也让投资者找回一些久违的信心。

然而由于11月中上旬开始的连续40余天的阴跌行情,让许多投资者都失去了耐心。在一些媒体及行业资深人士做的牛熊调研中,甚至有超过50%的人认为牛市结束,熊市已到来。 可以说,第三轮比特币减半行情走到现在,整个市场已经开始走向分化,特别是关于牛熊的争论再次激烈起来,似乎行情又到了牛熊转换的时刻。

未来行情是牛是熊?这是一个基础性的问题,然而世间事并不是非黑即白。比特币经过十余年的发展,无论是自身的体量、世人的认知度还是持有主体以及整个行业的生态发展上,都已经达到一个很高的高度,比特币本身逐渐成为全球性的成熟型资产。再用以前那种牛熊分明的观点来看现在的比特币似乎有点不妥,那么现在应该用什么眼光看待接下来比特币及加密市场的表现呢?整个市场将会呈现出什么形态?

比特币正在“美股化”,市场将会呈现出什么形态?

从去年“5.12”比特币减半开始算起,此次减半行情已经过去一年半有余,在这轮减半行情里,比特币及整个加密市场所表现出来的形态与前两次减半行情有比较明显的差异。特别是“5.19”大跌,很明显的把这轮行情的走势分为上下两个半场:如果“5.19”之前的上半场还可以参照前两次减半行情,那么“5.19”之后的下半场则呈现出与此前市场走势完全不同的形态。

简单的说就是,比特币将不会再像以前那样出现明显的牛熊交替,牛市可能会慢延化,就像这半年来表现出来的样子:缓慢的涨起来,然后崩一波,漫长的修复之后,再慢涨再崩。很难再出现前两轮减半行情那样的深熊。

这种情形与美股有一点相似,或者说比特币正在“美股化”,美股的特征就是长牛、慢牛:从2008年金融危机造成的低点算起,美股已经历10余年长牛;从2001年互联网泡沫破裂时的低点算起,美股已经历18年长牛;从1987年美股暴跌算起,美股已经历32年长牛……这几十年来,美股形态可以简单的概括为“慢涨→崩一波→慢涨→崩一波”,牛熊市并没有明显的界限,每次崩完就会开始积蓄能量再创新高。

其实比特币“美股化”这个观点早已经有人提出,但是直到现在,比特币才具备了“美股化”的条件。

美股慢牛、长牛的原因有很多,比如保证金交易制度、美国经济的发展等,这里主要说三个可以与比特币相比较的原因:市场机构化、投资者以“HODL”为主,注重长远收益、美联储持续的印钞释放流动性。

首先是比特币机构化的表现,这已经有很多人说过,这里主要说一下机构化对比特币形成慢牛的影响。当大部分比特币被机构持有时,或者说以机构为代表的“HODL”群体越来越壮大,市场上流动的比特币就会越来越少,虽然比特币会因为“涨的过多”而出现崩一波的现象,但是由于主力持有者没有卖出自己的比特币,崩一波的现象就很难演化成深熊,而且会像美股那样,每次崩完就会开始积蓄能量再创新高。

比特币机构化的另外一个影响是“接盘能力”提升了N个量级,每一次恐慌性的下跌,都会有强有力的机构接盘者收回,这种接盘能力是过去以中小投资者为主的市场所无法比拟的。

其次,随着比特币在全世界范围的认可度越来越高,无论是机构还是“大户”都开始持币为主,不再计较短时间的涨跌,这对比特币的价格稳定无疑是基础性的利好。

最后是美联储持续的印钞释放流动性,这可以说是比特币与美股牛市的根本原因之一。虽然现在比特“避险资产”的属性被许多人怀疑,但是比特币确实是可以避开通货膨胀的风险,特别是4年以上的通货膨胀,可以说比特币的价值是现实世界美联储为主的货币超发的镜像,只要美联储继续印钞(这几乎是肯定的),那么比特币的价值就会继续上涨。

总结来说,随着机构进场、主流资本进场,以比特币为代表的数字资产领域已经变成了主流金融产品,不仅开始与美股为代表的全球资本市场形成协同效应,而且将越来越表现出与之相似的形态。

未来的比特币,可能会因为外在因素以及加息等出现下跌,但是眼光放长,比特币长牛、慢牛形态会越来越明显。很多人记忆里那种“牛熊分明”,牛市戛然而止,树倒猢狲散的日子可能不会再有,牛熊边界将会逐渐模糊化。波动性降低,熊短牛长,比特币“美股化”,可能就是未来比特币要走的路。

发展观的原理告诉我们:一切事物都处在不停息的运动变化发展之中。面对变化,我们要做的是作出自己的判断,并主动调整自己,拥抱变化。

用数据说话,行情走到了哪里?

例举过一些数据指标,来更准确的判断行情,那么现在,来看看这些数据指标都处在什么样的位置。

下面数据主要来源于第三方数据网站,例如:QKL123、lookintobitcoin、tokenview等。

1.比特币60日累计涨幅:-18.83%。(大于80%,即为泡沫高风险,数据越高风险越大。)

2.AHR999x逃顶指标:1.62。(低于0.45,即为牛市顶部或者阶段性顶部。)

3.MVRV指标:1.92。(指标越高表示价格严重被高估,风险也就越高,大于3.5,即为泡沫过大。)

4.贪婪恐慌值:39,恐慌。(数值越大,越接近100,市场越贪婪,贪婪持续的时间越长,暴跌的风险越大。)

5.比特币相关数据:

比特币市值占比:41.93%。(占比越低越接近牛市顶部,一般达到30%-40%即为高风险)大于1年期持币占比:56%。(小于45%,为高风险区域。)

6.ETH 60日累计涨幅:1.69%。

7.比特币彩虹图:继续持有阶段,如下图:

8.Puell Multiple指标:1.07。(从矿业收入的角度探索市场周期,数值在4-10.5区域,说明目前市场情绪较为贪婪,可能处于牛尾阶段。)

9.Pi指标:未相交,如下图:(111DMA 向上移动并穿过 350DMA x 2 时即为周期顶部。)

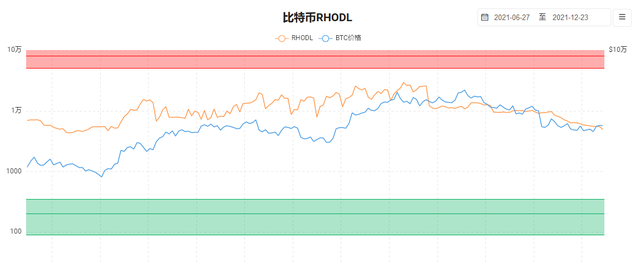

10.RHODL比率:4916.75。(当指标进入红色波段意味着市场正接近周期的顶部。)

以上10个数据指标中大部分都偏利好,而且几个指示牛市顶部的指标,如:RHODL比率、Pi指标、比特币彩虹图等,均未出现牛市见顶信号。从数据指标来说,牛市并未结束,现在市场处在连续下跌之后的修复阶段。

- BTC

- 美股化

- 市场

说点什么

评论

去做第一个评论的人吧